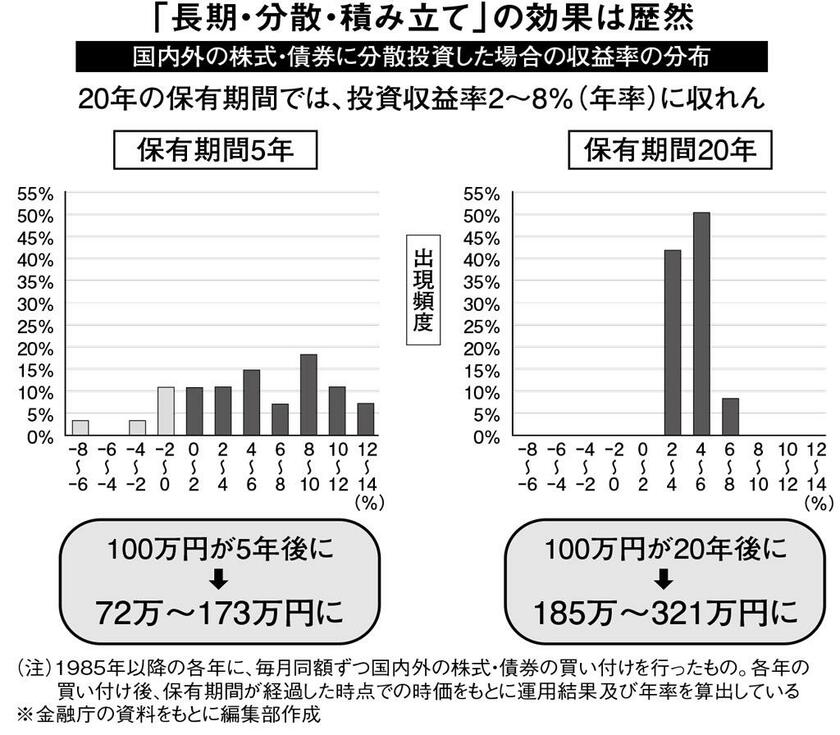

このことを理解するには、金融庁が作成した実績例を見るのが早い。グラフを見てほしい。

これは1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買い付けを行った投資結果を収益率で分類したものだ。国内外の株式や債券への投資だから投資対象、地域ともに分散されている。また、毎月同額を買う積み立て型だから投資時期も分散されている。

あとは保有期間である。グラフのように保有期間が5年だと、100万円投資した結果が72万円から173万円までとかなり広範囲に広がっている。しかも、収益がマイナスのケースもけっこうある。ところが保有期間が20年になると、収益がマイナスになるケースがなくなる。100万円は185万円から321万円まですべてプラスの結果になり、収益率も2~8%(年率)の狭い範囲にきれいに「全員集合」している。

つまり、「長期・分散・積み立て」の原則にしたがって投資すれば利益が出る可能性が高いことが過去の実績からわかるのだ。もちろん、これは将来の結果を約束するものではない。しかし世界経済が成長し続ける限り、その果実の享受を期待できることもまた事実である。

「投資の本質は経済成長にあるということを理解することもまた金融経済教育なのです。この辺りのことが腹落ちしていれば、一時的な下落相場に動揺することもなくなるはずです」(同)

■貯蓄や退職金を移し替える方法

投資の基本の理解が納得いくまで進んだら、具体的な投資法も徐々に学んでいこう。

冒頭に述べたように、50代や60代なら貯蓄や退職金を新NISAに移していくことができる。例えば月5万円の積み立てなら1800万円の生涯投資枠への到達に30年かかるが、同10万円なら15年に、同15万円なら10年にそれぞれ短縮できる。神戸氏が言う。

「月30万円なら5年で枠を埋められます。例えば退職金をまとめて投資するのではなく、5年ぐらいかけて積み立て方式で新NISAに回していくことは十分考えられます。

首藤由之

首藤由之