保険業界の競争が激しくなった。顧客にとっては好機だが、保険会社にとっては「試練の時」でもある。安全性は大丈夫か。長らく経営をウォッチしてきたアナリストが解説する

* * *

1年前にはマイナス金利政策の影響で保険料が値上げになったかと思えば、今度は長寿化が進んだので値下げになるという。他方、昨年は米国に大型ハリケーンが次々に襲来。このところ海外事業を急拡大してきた日本の保険会社も多額の保険金を支払うことになった。

メガバンクがリストラ策に動くなか、保険会社の経営は大丈夫なのだろうか。

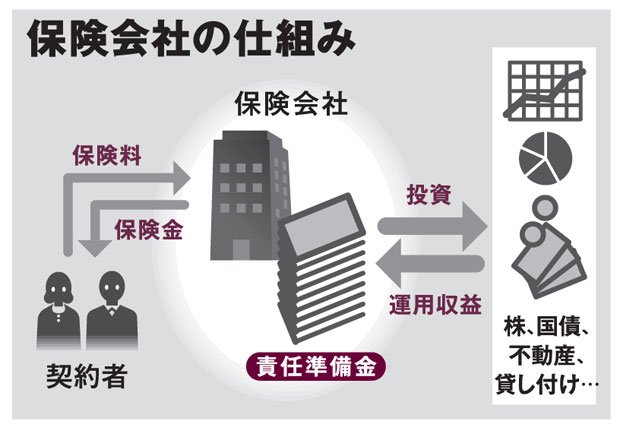

銀行に比べると、保険会社の事業構造はわかりにくいかもしれないので、ごく簡単に押さえておきたい。

生命保険会社と損害保険会社では、引き受けるリスクの種類や期間は異なるものの、いずれも死亡率や発生率といった統計データなどに基づいて算出した保険料を顧客からあらかじめ受け取っておいて、契約期間中にリスクが発現したら保険金を支払うという事業を担っている。

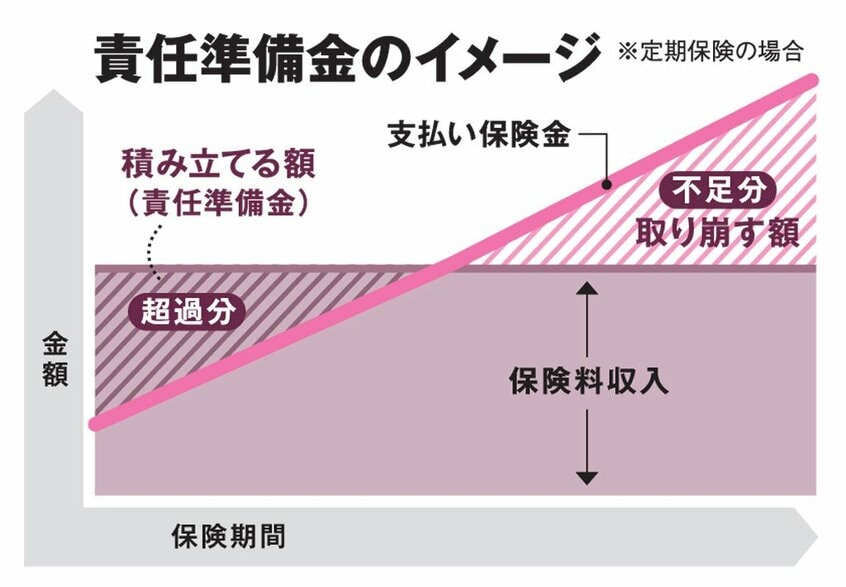

この「保険料をあらかじめ受け取る」というのがポイントで、特に生保の場合、保険料を受け取ってから保険金や給付金を支払うまでに何年もかかるうえ、定期保険のように、加入者が契約期間中に亡くならなければ保険金を支払わない商品もある。

だからといって、保険会社が丸儲けということではない。保険会社は受け取った保険料の合計と、将来支払う保険金の釣り合いが取れるように保険料を設定し、受け取った保険料の多くを「責任準備金」として将来の支払いに備えている。

社会保険(例えば公的年金)では、現役世代から受け取った保険料を元に、高齢世代への給付を行っている。高齢化が進み、現役世代と高齢世代の人口バランスが崩れると、収支が悪化し、制度を維持するために、保険料の引き上げや給付内容の切り下げを行うことになる。

これに対し、民間の保険はこうした世代間扶助の仕組みではない。加入者を大勢集めることで統計データを安定させようとしているものの、原則として自分が支払った保険料で将来の自分のリスクに備える。「高齢化が進むと保険金の支払いが増え、生保経営は厳しくなる」というのは全くの誤解である。