継いでくれる子どもがいなかったり、子どもがいても、空き家化を心配して相続を放棄したりする世帯が増え、家に対する意識も変化している。

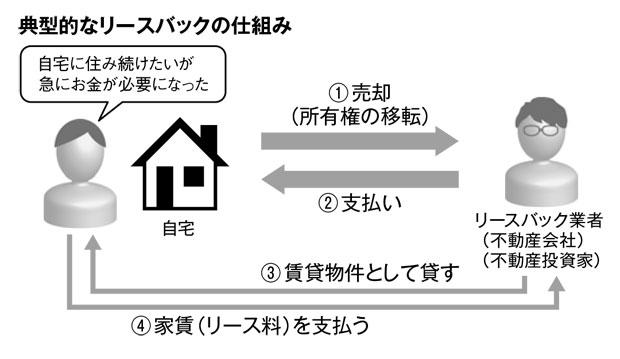

自宅を担保にお金を借り入れ、死後に売却して返済する仕組みである「リバースモーゲージ」や自宅を不動産会社に売却し、その会社から有料で家を借りる「リースバック」などの金融手法が注目を集めている。

家に住み続けながら、老後資金を調達できるメリットがある。

総務省家計調査報告(2017年)によると、夫65歳以上、妻60歳以上の夫婦のみの無職世帯の平均消費支出(月額)は、23万5千円。これに対して、平均可処分所得(同)は18万1千円しかない。つまり、年間65万円の預貯金を切り崩すわけで、人生100年時代を前提にすると、不足額は累計2500万円程度になる。老後資金が必要になる計算だ。

これに対し、60~69歳世帯の平均純貯蓄額は、2177万円(貯蓄現在高2382万円、平均負債現在高は205万円)で必要額を下回っている。ニッセイ基礎研究所ジェロントロジー推進室の高岡和佳子主任研究員が、こう話す。

「純貯蓄額の2177万円を運用し、約300万円の不足額を補うとすると、目標利回りは年0.7%から0.8%に設定する必要があるが、低金利下においても不可能ではない。しかし、問題は、60~69歳世帯の6割については、純貯蓄額が2千万円に満たず、5割の世帯が1500万円以下、4割が1千万円にも満たないことです」

60~69歳世帯の過半数は老後の生活資金に不安を抱えている可能性が強いと考えられる。

一方で、60~69歳世帯の持ち家率は93.3%と高く、所有する住宅資産を活用した老後資金に期待が集まる。老後資金を捻出するために、住宅資産を活用する方法としては、持ち家を売却し、安い持ち家に買い替えるか、賃貸住宅に住み替える方法がある。また、住宅資産を複数持つ場合は、持ち家を賃貸に出すことで、賃料を老後資金に充てる方法もある。