シニア向けの広告が目立つなど、長寿時代を反映した動きが「保険」にも出ている。大抵の人なら一通りの保険に入っているはずだが、実際、子育てを終えた後、保険とどう付き合っていけばいいのか。まずは今入っている保険を確認し、見直しのポイントを知ることから始めてみてはどうだろう。

その上で今後どうしていくかの検討になる。今回は、保険に詳しいファイナンシャル・プランナー(FP)の内藤眞弓さんと竹下さくらさん、保険ジャーナリストの鬼塚眞子さんの3人に意見を聞いた。3人とも立ち位置が違うため、論点によっては異なる選択肢を示してくれる。『医療保険はすぐやめなさい』の著書がある内藤さんは「保険慎重派」、鬼塚さんは相談件数2万件を誇る「現場派」、そして竹下さんは「保険に入りたいと思う人を止めようとは思わない」とする、いわば「心理重視派」だ。

考える材料として、どこにでもいそうな50代の夫婦を想定し、見直しの主要論点を見ていこう。この夫婦は最後の子供が大学を卒業・就職して子育てが終了、リタイア後へ向けた保険見直しに着手したとする。加入している保険は次の三つである。

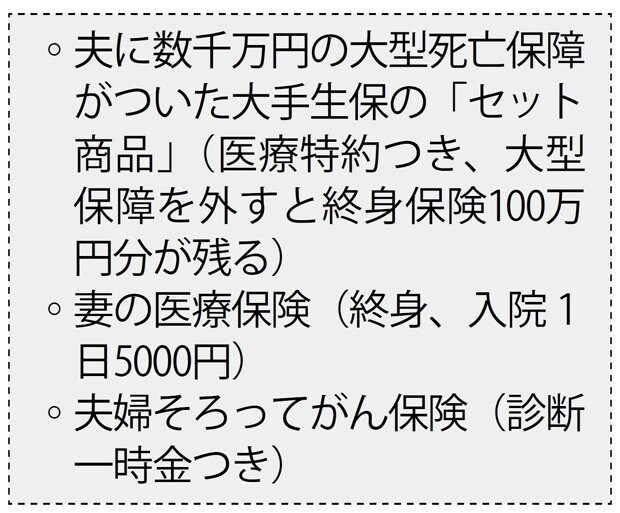

(1)夫に数千万円の大型死亡保障がついた大手生保の「セット商品」(医療特約つき、大型保障を外すと終身保険100万円分が残る)

(2)妻の医療保険(終身、入院1日5000円)

(3)夫婦そろってがん保険(診断一時金つき)

【論点1】夫の死亡保険をどうする?

最後の子供が巣立った以上、数千万円もの大型保障の必要性がなくなることは異論がないだろう。ただし、夫に万が一のことがあった場合の妻の生活対策を考えるのなら、「減額はするが、保障を残しておく」(鬼塚さん)考えはありだ。

問題は大型保障を外した後の終身保険の扱いだ。以前なら「自分の葬式代ぐらいは……」と、「200万~300万円」を残しておく人が多かったが、この場合は100万円しかない。

しかし、鬼塚さんはこれで十分と見る。