リスク許容度は年齢(若いほど許容度大)、年収(高いほど大)、性格(おおらかなほど大)、投資経験(豊富なほど大)といった要素に影響を受ける。自分の預貯金、ライフステージ、性格などと照らし合わせて考えることが大切だ。

「株式や投資信託などリスク資産の比率は『100-年齢(%)』にして、残りを預貯金などの非リスク資産にするのが望ましいといわれます。30歳なら投資信託70%、預貯金30%といった具合です。

これも『人による』ので必ずこの割合にしなければならないというわけではありませんが、参考までに」

安全資産として、財務省発行の「個人向け国債」もいい。日銀による金融正常化の過程で利回りが上昇している。変動10年は年0.50%、固定5年は年0.36%(税引き前/2024年4月募集分)。

まとめると、こうなる。

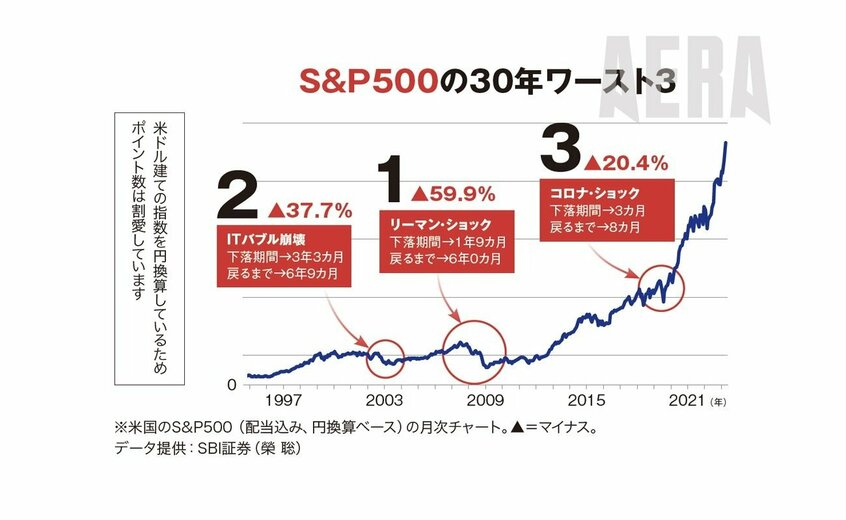

(1)可能性は低いが、円建てで最悪半値以下の暴落を想定しておく

(2)元の水準に戻るまで6〜8年かかったことも過去にはあった

(3)老後、収入ゼロ・年金受給開始前の時期に暴落が来てしまうリスクに備えて最低3年、できれば8年分の生活費を預貯金や個人向け国債で持っておく

取材・文/安住拓哉、中島晶子(AERA編集部)

編集/綾小路麗香、伊藤忍

『AERA Money 2024春夏号』から抜粋

こちらの記事もおすすめ 資産270億円cis×利益100億円テスタ対談「5年で1200万円を50億円に増やした特殊能力とは」

![AERA Money 2024 春夏号:2000人アンケートでわかった〈新NISAコレが正解〉[雑誌] (AERA増刊)](https://m.media-amazon.com/images/I/5181-TmjhkL._SL500_.jpg)