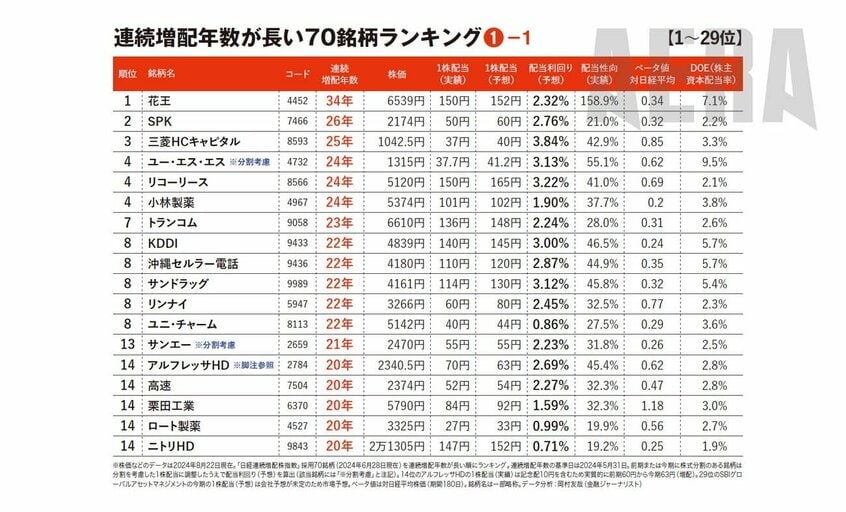

※次のページに「連続増配年数が長い70銘柄ランキング」29位~70位のランキング画像があります

「たとえば日経平均が短期間で20%以上下がると、ベータ値が高い銘柄は日経平均以上に下がりがちです。

ベータ値が0.3の銘柄なら、理論的には20%×0.3=6%の下落で済みます。

ベータ値の低い株は下落耐性があるというイメージです。余裕を持って投資したいなら、ベータ値0.5%以下が目安でしょうか」

配当といえば、企業の中期経営計画(ウェブサイトの決算ページなどに掲載されている)を見ると「配当性向」という言葉が見つかる。

これは「毎年の利益の何%を配当に回すか」を示す数字だが、高いほうがいいのだろうか?

「配当性向は、あくまで前期の実績(利益)に対する配当の比率です。月並みな水準は30%前後。

増配を続けつつ、配当性向が30%前後なら、今後も企業努力に期待できそうです。ただ、実績なだけに『配当性向が何%だから買い』などの見方はしづらい」

DOE4%以下に期待

配当性向より「DOE(株主資本配当率)」のほうが参考になりそうだ。

企業が保有する純資産のうち、株主に帰属するお金が「株主資本」。株主資本から何%の配当を還元してくれるかを示したものがDOEだという。

配当性向は直近の純利益から配当金に回す比率を表す。一方、DOEは一朝一夕に減ったり増えたりしない株主資本金の中から何%の配当を出しているかがわかる。

「配当のブレの大きさを嫌う投資家のニーズに応える指標がDOEともいえます。この数字が低いと『まだ配当を出す余地が大きい』と見ることもできる」

表に掲載した70銘柄のデータ抽出時点での平均DOEは4.3%。よって、この中でDOE4%以下の銘柄は安心感がありそう。

取材・文/安住拓哉、中島晶子(AERA編集部)