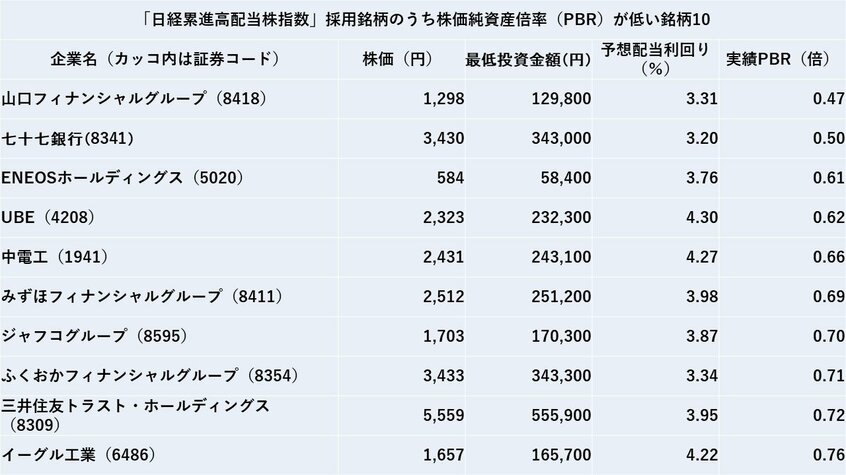

株価純資産倍率は株価を1株あたり純資産で割ったもので、株価で表される企業の価値が、手持ちの資産に比べてどのくらい評価されているかを示す。数値が低いほど株価が割安であるとされ、1倍を下回る企業は投資家から、実際に持っている資産よりも安くみられていることを意味する。

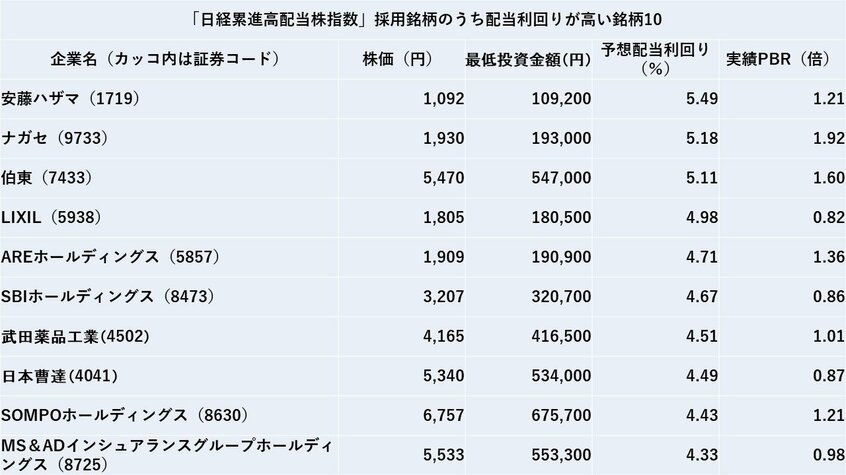

深野さんの考えをもとに、編集部が試算してみたのが上の表だ。採用銘柄のうち、11月30日時点で配当利回りが高かったのは、準大手ゼネコンの安藤ハザマや、受験塾大手のナガセ、半導体専門商社の伯東、住宅設備大手LIXILなど。

一方で、PBR1倍割れは採用銘柄の中にも20社もあった。このうち特にPBRが低かったのは山口フィナンシャルグループや七十七銀行など地銀のほか、みずほフィナンシャルグループ、三井住友トラスト・ホールディングスといった大手金融グループが目立つ。

いずれにしても、採用銘柄の中で最低投資金額100万円を超えるものはなく、どれも新NISAの成長投資枠の範囲で買える。

「無理に複数の銘柄を選ぶ必要はありません。よさそうな銘柄があったら、同じ銘柄を複数株持つのも選択肢」(深野さん)

深野さんは、高配当株のうち、三井住友フィナンシャルグループなどメガバンク株や、商船三井など海運株、大手商社株といった比較的割安な銘柄がお勧めだとしている。

さらに深野さんがもう一つ挙げるのが、米国で有名な「ダウの犬」と呼ぶ投資方法だ。米国のダウ工業株30種平均の構成銘柄のうち、配当利回りが高い順に10銘柄を均等に買い、1年後に売却。さらに次の年には改めて前の年の利回り上位10銘柄に投資することを繰り返すもの。構成銘柄には有力企業が多く、安定した収益が期待できるとされる。