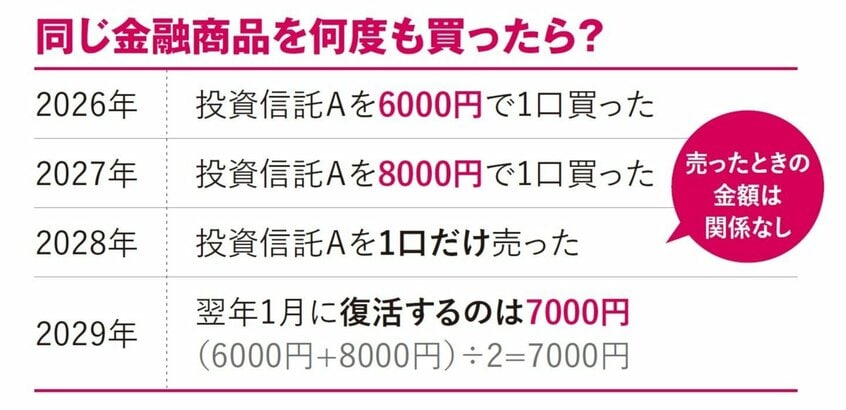

「同じ金融商品を何度も買ったら、それぞれの買い付け金額の『平均』で、復活する非課税枠の金額が計算される」(金融庁)

つまりその金融商品を買った「平均購買単価×保有数」の分が復活するというわけ。

先ほどの投信Aでいえば「(6000円×1口+8000円×1口)÷2口=1口当たりの平均購買単価7000円」の枠が復活することになる。

自分で、いくら分の枠が復活するかを計算するのは面倒な人、ご安心を。

「楽天証券では、売却によって復活する非課税投資枠の金額が一目でわかるような画面を新NISAの口座内に作る予定です」

他のネット証券でも同様の表示サービスを提供するだろう。

値下がり売却だと得する?

一方、投資した商品が値下がりしてしまい、今後の回復が期待できない場合にも枠の復活はありがたく使える。

いったん損切り(損を覚悟で売却)すれば、購入に要した金額が復活するので、別の金融商品で「やり直せる」。

たとえば100万円で買った株式が50万円に値下がりしたので損切りすると、購入に要した100万円分の枠が復活。なんだかお得!?

「非課税枠が復活するという意味では得したように思えますが、損切りしているので資産自体は目減りしています。

非課税枠が復活するからという理由だけでの損切りは、できるだけしないほうがいいでしょう」(増満さん)

はい。新NISAの目的は投資で長期的に利益を得ること。非課税投資を何度もすることではない。

配当や分配金の扱いは

ところで、新NISAで保有する金融商品から得られるのは値上がり益だけではない。

個別株からの配当金や投信、ETFの分配金等も非課税で受け取れる。

では、受け取った配当金や分配金を、複利で効率よく増やすために再投資(同じ銘柄やETFなどをすぐに買う。必ず同じものでなくてもいい)したらどうなる?