投資信託の利益にかかる税金がすべて非課税(つまりタダ)になる投資優遇制度、「つみたてNISA」と「iDeCo」をご存じだろうか。

【TOPIX(東証株価指数)と同じ動きをする格安投信ランキングはこちら】

つみたてNISAの管轄は金融庁、iDeCoの管轄は厚生労働省。どちらも国がしっかり監視している制度である。

非課税になる期間はつみたてNISAが20年、iDeCoが40年と長い。どちらも株式を買うことができないので投資信託(以下、投信)でお金を増やすことになるが、最初に直面する問題が投信の銘柄選びだ。

日本で販売されている投信は現在5000本を超える。すべての投信の「中身」を調べてどれを買うか決めるのが理想だが、現実には不可能と言っていい。特に初心者には厳しい。

投信に詳しいマネックス証券マーケティング部の西尾貴仁さんが挙げる投信選びのポイントは「シンプル」と「低コスト」。

まずシンプルのほうだが、これには2つの意味がある。

そもそも値動きの仕組みが難しい投信は論外だ。数ある投信の中には、プロさえ仕組みを上手に説明できないものもあるが、これから20年も40年もお付き合いすることを考えれば、中身はシンプルなほうがいいに決まっている。

たとえば、日経平均株価(日経225)やTOPIX(東証株価指数)と同じ値動きをする投信はどうだろう。日経平均株価は、日本を代表する225社の株価の動きを平均したもの。TOPIXは、東証1部に上場する約2000社の株価の動きを平均したものだ。

数ある投信の中でも、本当に単純な設計なので、わかりやすい。こういった「指数」と同じ動きをする投信のことを「インデックス型投信」という。

たとえば日経平均連動型の投信は、日経平均が3%上がれば、その投信もほぼ3%上がる。日本企業が強くなっていくと考える人にはぴったりだ。

■コストにこだわると長期で収益に効く

複雑な投信ほど運用担当者の手がかかるので、コストは高くなる。

投信の基準価額が1万円で信託報酬(運用にかかるコスト)が1%だと、年間で100円の支払い。安く感じるかもしれないが、20年で2000円、40年では4000円と積み上がっていく。当初元本の1万円を基準に考えると、負担は軽くない。

つみたてNISAで積み立てることができる投信は、金融庁により決められている。決して金融庁が推奨しているわけではないが、怪しい投信や金融機関が過剰に儲かる投信が入っているわけがない。いわば「お墨付き」なわけだ。

iDeCoに関しては各証券会社や銀行が、それぞれで対象投信を決めている。いずれも「お上」の意向に沿って、良心的な投信がラインアップされている。

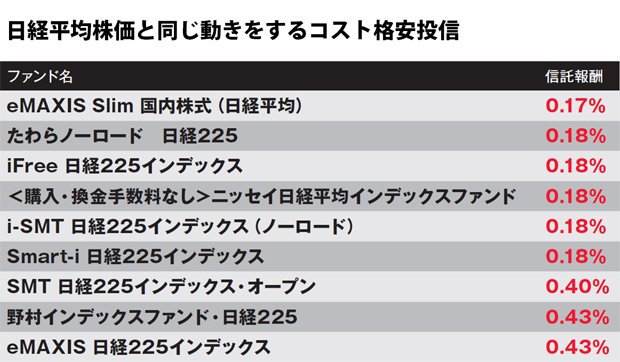

画像で掲載したランキングは、日経平均に連動するタイプの投信と、TOPIXに連動するタイプの投信を、それぞれ信託報酬の安い順に並べたもの。

中身が全く同じなら、信託報酬が安いほうがいいに決まっている。(経済ジャーナリスト・大場宏明、伊藤雅浩、ランキング投信データ提供・マネックス証券)

※AERA増刊『AERA with MONEY 大人の株主優待ランキング』より