「老後資金にいくら必要?」と言うと、「食費はいくら」「旅行は……」とリタイア後に思いを巡らせてあれこれ考えるのが普通だが、そんな面倒なことをせずに済む方法があるという。しかも、欧米ではそれが主流なのだとか。どんな考え方に基づいていて、どう計算するのか──。

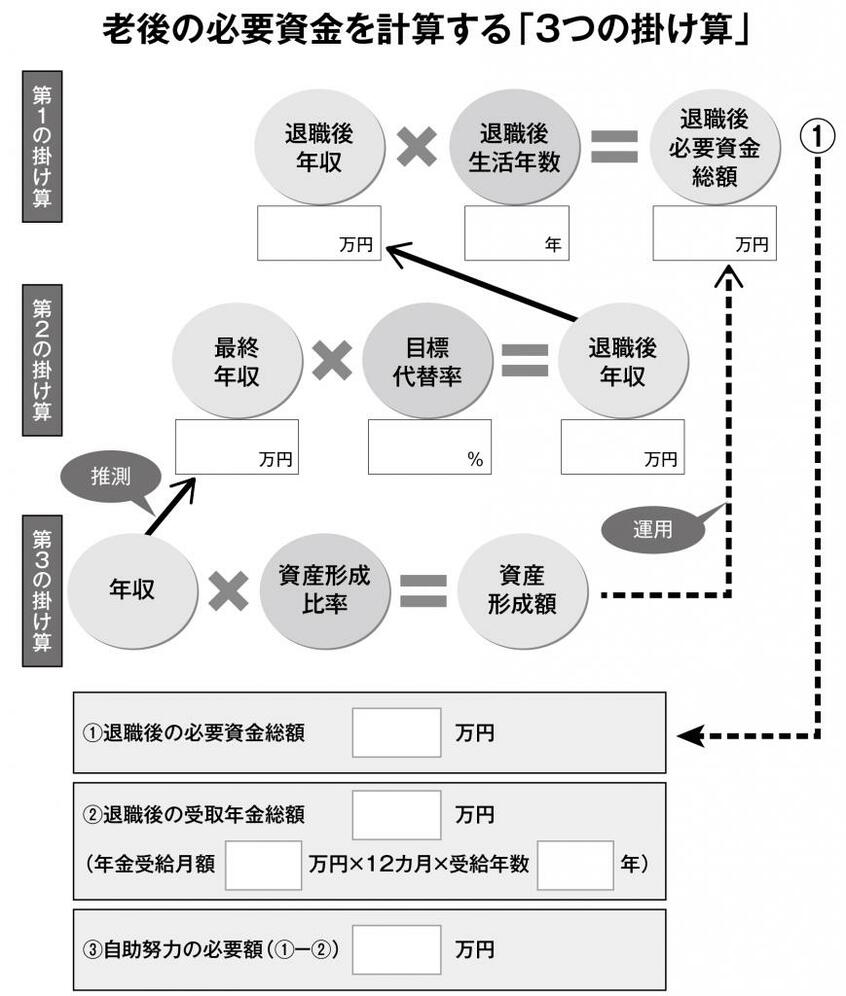

【図解】簡単でわかりやすい!老後の必要資金を計算する「3つの掛け算」がこちら

「一人ひとり年収が違うのですから、老後資金も家計ごとに違ってくるはずです。『あなたの年収だったら、いくら必要』という具合に計算できるのがいい」

まさに、それがフィデリティ退職・投資教育研究所(以下、フィデリティ研)の野尻哲史所長が薦める計算法だ。「年収」からアプローチすれば、「ざっくりレベル」だが、個々の家計ごとに必要な老後資金を出せるというのだ。計算法は野尻所長の近著『定年後のお金』(講談社+α新書)に詳述されているが、そのエッセンスを紹介しよう。

フィデリティ研は退職準備に関するたくさんのアンケート調査を行っている。野尻所長は、それらの結果から一つの事実に気づいたという。

「考えてみれば当たり前なのですが、年収が高い人ほど、より多くの老後資金が必要になると考えています」

すると、そこからは、大半の人間が当てはまる二つの「行動パターン」が見えてくる。すなわち、「誰しも、できあがっている生活スタイルを変えることはなかなかできない」であり、「従って、退職後の生活は現役時代最後の生活水準に規定される」だ。こうしたパターンをもとに、野尻所長は老後資金の考え方を「3つの掛け算」にまとめあげた。

【老後の必要資金を計算する「3つの掛け算」】

<第1の掛け算>

退職後年収×退職後生活年数=退職後必要資金総額

<第2の掛け算>

最終年収×目標代替率=退職後年収

<第3の掛け算>

年収×資産形成比率=資産形成額

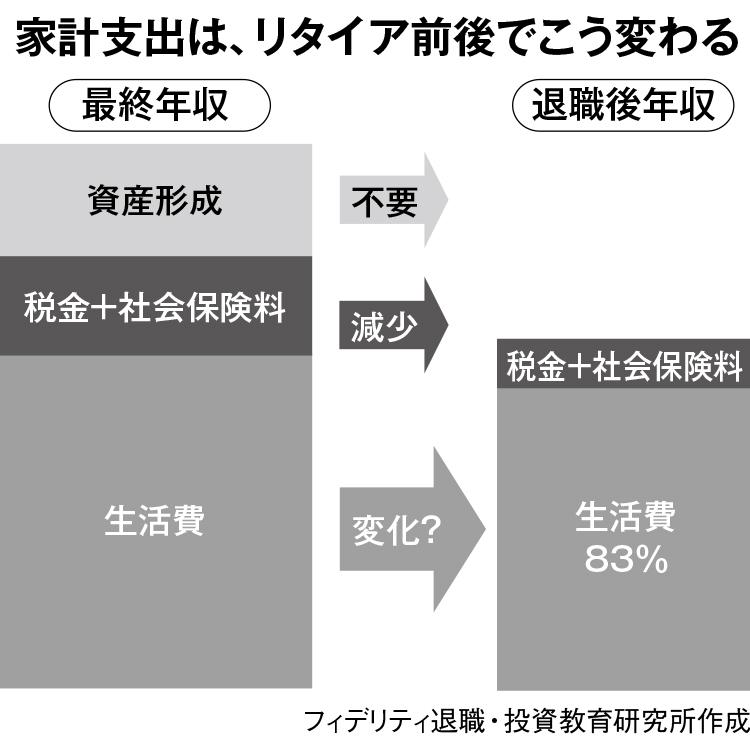

上の「3つの掛け算」を見てほしい。現在の年収がわかり、自分と同じぐらいの処遇を受けている先輩を見れば、退職直前の「最終年収」がほぼ正確に推計できる。後述するが、リタイア後の支出は現役時代のそれより一定割合で低くなる。従って、最終年収にその比率(目標代替率)をかければ、退職後の年間生活費(退職後年収)が出てくる(第2の掛け算)。そして、その退職後年収に「あと何年生きるか」を表す退職後生活年数をかければ、退職後に必要となる資金総額が得られるのだ(第1の掛け算)。