流動比率は100%を超えて高いほどよく、一般的には150%以上あれば安全性が高いといわれます。1年以内に返す借金に備えて、すぐに現金化できる資産(現預金や売掛金など)を1.5倍以上もっていれば安心、というわけです。なお日本企業の流動比率は、平均で130 ~ 140%程度で推移しています。

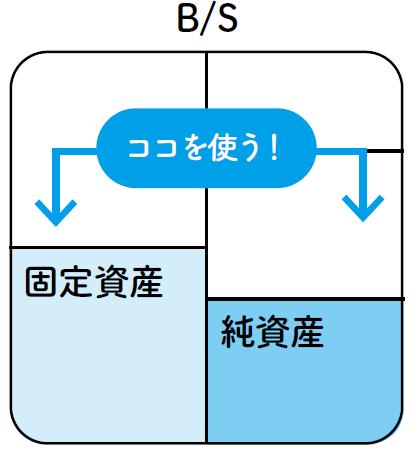

次に確認したいのが、自己資本(純資産)に対する固定資産の割合です。これを「固定比率」といい、中長期的な資金繰りの安全性がわかります(図9参照)。

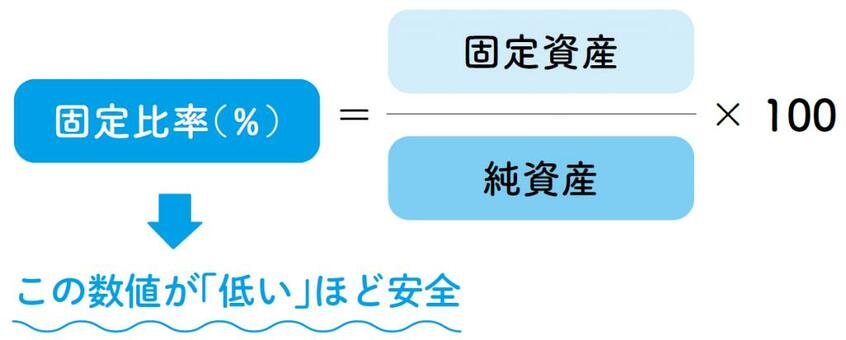

土地や建物、工場設備など、長期間使用する固定資産は、返済義務のない自己資本で運用する割合が高いほど安全ですよね。そのため固定比率は、低いほどよいとされます(図10参照)。

この数値が100%を超える場合、固定資産の一部を負債によって運用していることになります。ただし、100%を超えたからといって即危険、というわけではありません。なぜなら日本の多くの企業は、銀行から融資を受けて設備投資を行っており、実際に日本の全産業の平均値は150%程度あるからです。

ただ固定比率が高いときは「すぐに返済が必要な借金(流動負債)で固定資産を購入していないか」チェックが必要です。

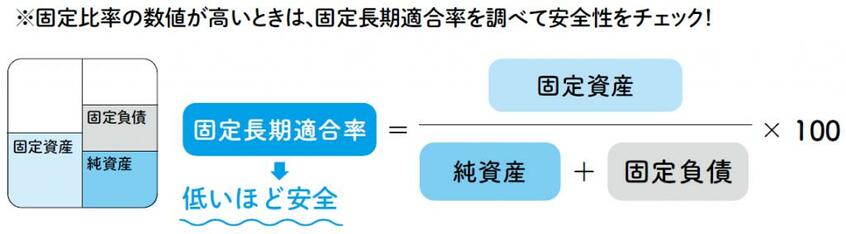

それを確かめるのが「固定長期適合率」で、これは純資産と固定負債(すぐに返す必要のないお金)の合計で固定資産の代金をまかなえているかを表します(図11参照)。

固定長期適合率が100%を超えた場合は、固定資産の一部を流動負債でまかなっているということ。身近な例でいえば、返済期限の短い消費者金融に借りたお金を、住宅資金の一部にあてているような状態です。

※『決算書「分析」超入門2022』(朝日新聞出版)より一部を抜粋