※Amazonで本の詳細を見る

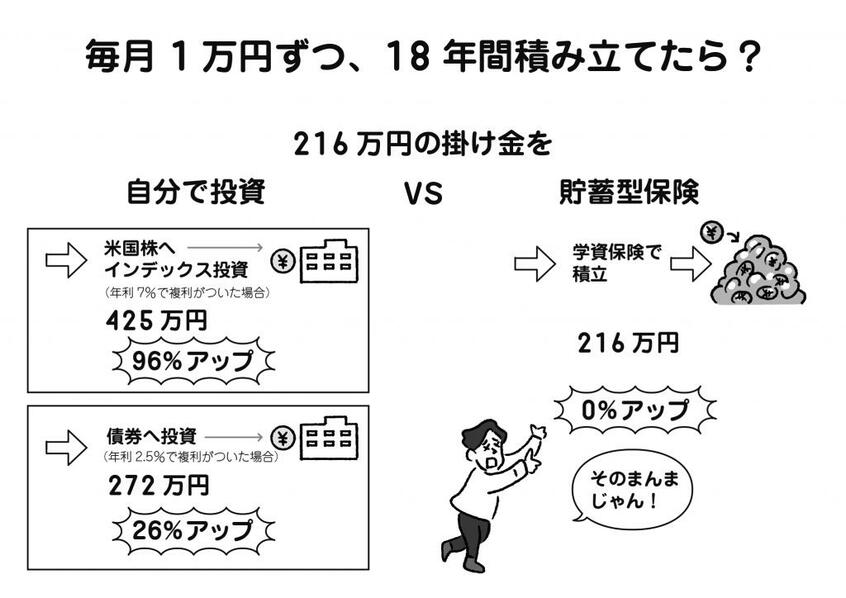

「え? でも、いくらインデックスファンドとはいえ、株価が下がる可能性もあるでしょう?」という慎重派な方もいると思います。

じゃあ、わかった。債券にしましょう。リスクの低いお堅い債券でも2~5%の年利は期待できます。

2.5%だと18年間積み立てた216万円が、複利で272万円以上になります。これでも、掛け金よりもさらに26%アップにはなっているよね!

一方で、学資保険は、返戻率がだいたい100%前後です。

つまり、掛け金の216万円が18年間で……216万円になる。つまり、0%アップ!

むしろ、その掛け金を投資しなかった「機会損失」のほうが気になってしまいますよね。「でも、学資保険なら親が死んでももらえるでしょ?」という、子ども思いの方、いいところに気が付きましたね。そのとおりです。

たしかに学資保険には、親が亡くなったら保険料が免除される特約がついている場合が多いです。

つまり、もし親が亡くなってしまった場合でも、予定していた保険金は満額きちんと受け取れるということです。

■どうしても「保険」に入るならば……

でも、死んだときに備えるなら、掛け捨ての生命保険で十分。

毎月1万円の積立で、もしものことがあったときに、学資保険なら216万円支払われるかもしれません。

でも生命保険なら、仮に30歳の男性だとすると、だいたい月々1000円の掛け金で、死亡の際に1000万円もらえる生命保険に入れます。

それに、親が亡くなって収入が少ない家庭には、給付型の奨学金が支給される可能性が高いです。

そう考えると、学資保険に加入しなければいけない理由は、やっぱり見当たりません。

学資保険のように、保険でありながら貯蓄の役割を持つものは「貯蓄型保険」と呼ばれています。

たとえば生命保険や医療保険の中にも、貯蓄型保険があります。

でも、僕としては、貯蓄型保険には一切入る必要はないと考えています。

お金を増やしたいなら節約と投資で、病気などのリスクが気になるなら掛け捨てタイプの保険で、というように使い分けたほうが合理的。