資産全体で1銘柄の組み入れ比率が5%を超えると、その銘柄特有のリスクの影響を受けやすくなるという。

ということは20銘柄以上の高配当株を保有できれば、そのうち1銘柄が減配や無配となっても資産全体が大ダメージを受ける可能性は薄まる、と。

「20銘柄よりも少ない10銘柄前後だと、減配や無配で株価が急落するリスク、ポートフォリオ全体の配当利回り低下リスクも増加するでしょう。その意味では個別株を自分で選ぶより、ETFをうまく使って最低でも20銘柄以上に分散投資をしたほうがリスクを抑えられると考えます」

なお、組み入れ銘柄の選定基準が厳しすぎると、組み入れられる高配当株自体の数が減る。

そうなるとポートフォリオ全体の利回りが下がり、本末転倒な面もある。

「当社の場合、指数連動型のETFをつくるときは指数算出会社の協力を得て過去のパフォーマンスを綿密に検証します。高い利回りと良好なリターンを両立しやすいETFになるよう、設計段階で時間をかけます」

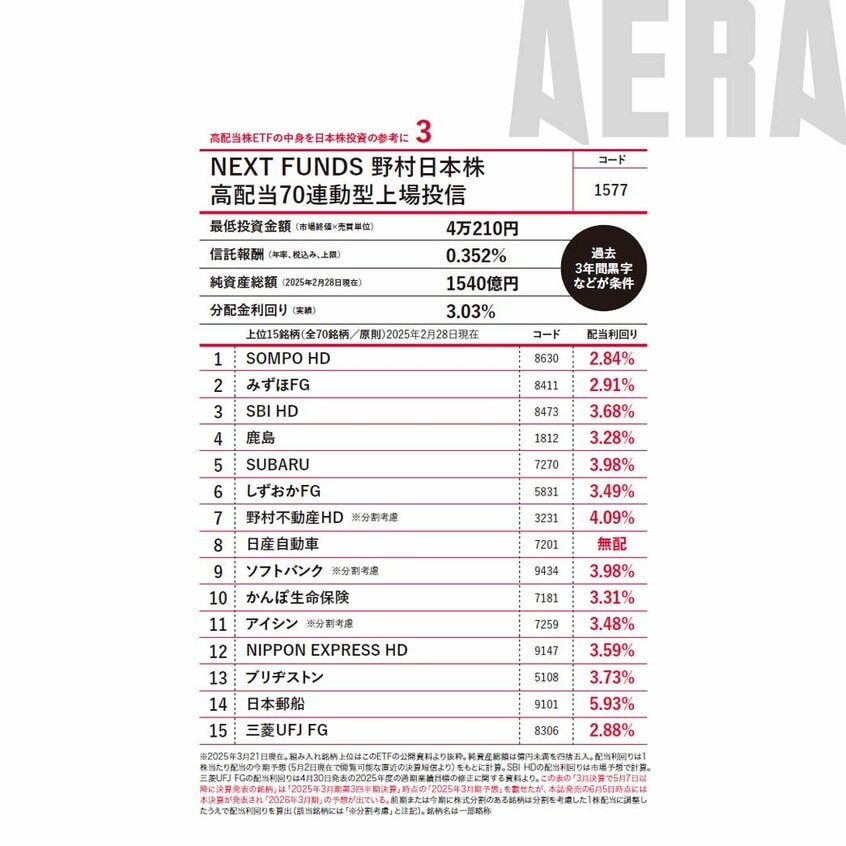

野村には「NEXT FUNDS 野村日本株高配当70連動型上場投信」もある(本ページ上の表参照)。

こちらは過去3 年間の経常利益の推移に着目して銘柄をスクリーニング。高配当株投資で重要な「配当の継続性」を重視して銘柄を選ぶ方針だ。

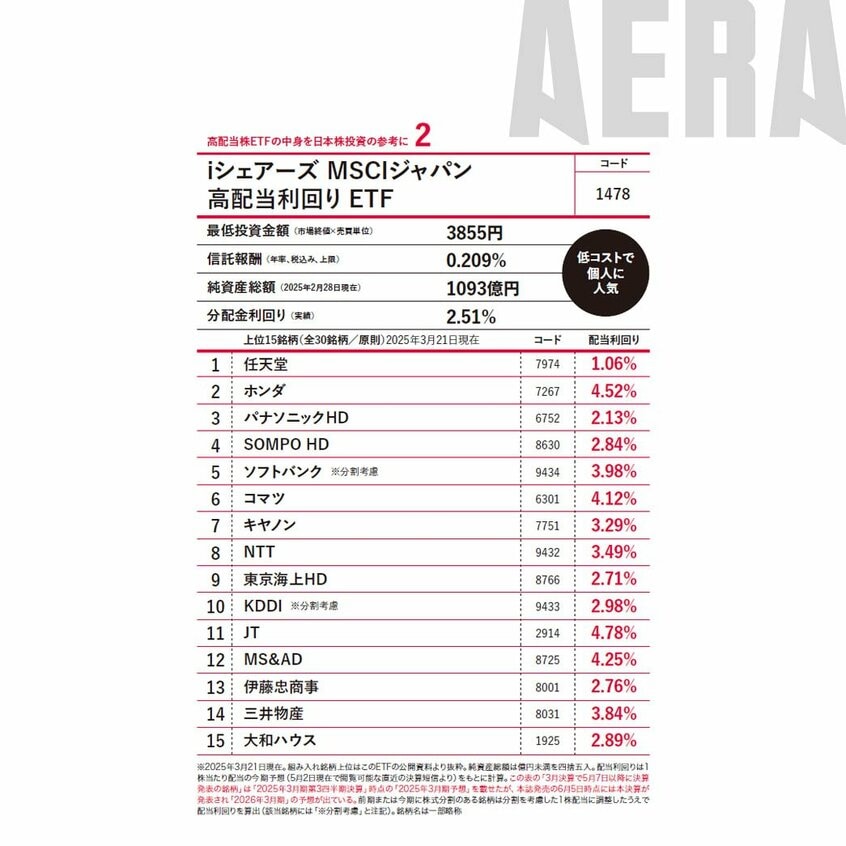

iシェアーズも人気

運用コストが低く、1口当たり数千円の少額資金で購入できると人気なのは、ブラックロックのETF「iシェアーズ」シリーズ。ラインアップは40本以上。個人投資家のお財布にやさしいETFがそろう。

運用はブラックロック・ジャパン。一流どころである。

高配当株ETFとしては「iシェアーズ MSCI ジャパン高配当利回りETF」が上場している(下の表参照)。1口=3855円(2025年3月21日現在)。

日本株全体に連動するMSCIジャパン指数の平均配当利回り×1.3倍以上の高配当株を組み入れる。

仮に平均が2.5%なら、このETFには「2.5%×1.3倍=3.25%以上」の銘柄が選ばれるということだ。