配当は「別の収入源」

「投資信託が好きなら、投資信託を買えばいい。私にとって配当株は『別の収入源』であり、配当株が好きなんです」

副業などをしていない限り、会社員の収入は給与のみ。安定的な配当株を保有していれば、定期的にお金がもらえる“第2の財布”を持っていることに近い、という考え方だ。

配当太郎さんは、株価と配当の両方を「育てる」感覚で銘柄を選んでいる。

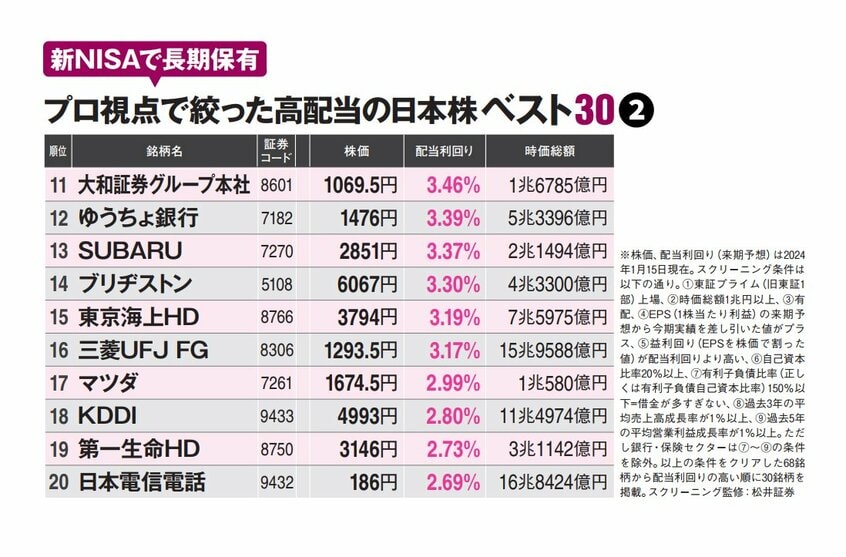

「2010年に三菱UFJフィナンシャル・グループを買っていたら、株価は300〜400円台、1株当たり年間配当は12円(11年3月期実績)、配当利回りが3〜4%でした。それをずっと持ち続けていたら? 現在の三菱UFJは株価1363.5円(24年1月30日終値)。配当は41円(同3月期予想)。現在の株価と配当で計算すると利回りは3%台ですが、買った当時を振り返れば株価も配当も3倍以上に育っていることになります」

14年前に4万円で三菱UFJを買い、持っているだけで今は年4100円もらえる。自分の投資金額からしたら配当利回りは10%以上になる計算だ。

株主に配当を払いつつ、業績が拡大すれば株価も上がる。利益が成長し続ければ、増配(配当が増える)にもなりやすい。

「配当がこれからも安定的に伸びそうか。企業自体も利益を出し続けられそうか。配当の高い低いだけ見てもダメですし、株価だけ追うのも疲れます。配当も利益も合格ラインの優良銘柄を持ち続けること。給与や公的年金に上乗せできる収入源として役立ちます」

出し惜しみの連続増配

つまり目先の高配当利回りではなく、安定的な業績拡大を裏付けに連続増配または配当維持が続きそうな銘柄を買うわけだ。

ただ、連続増配を遂げている企業の中には、記録更新に主眼を置いているのか、「増配率が低い」「企業努力で1株配当を高めることができるはず」の場合もある。増配がストップすることを恐れてか、出し惜しみしているパターンだ。連続増配であっても、利益成長自体が小幅すぎるケースもある。

配当太郎さんは、そういった銘柄を排除するためにもEPS(1株当たり利益)の推移を大切にしている。最低5年、可能なら10年以上は遡ってチェックしたうえで買い、保有中も利益成長が止まっていないかを監視する。そう、配当株を買うときに大事なのは「配当の源となる利益」なのだ。