投資を始めようと思っても何を買えばいいのか、初心者にとってハードルが高い。AERA 2021年7月5日号は、プロに投資信託選びのコツを聞いた。

* * *

巷には膨大な数の投資信託(以下、投信)が存在しており、つみたてNISA対象投信だけでも192本(ETF除く)。その中から選ぶのは、初心者にはハードだ。

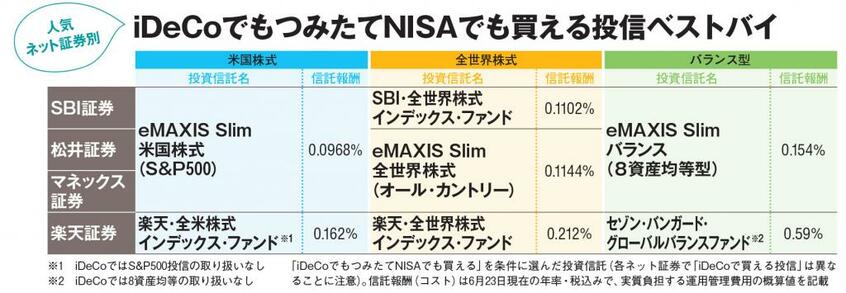

そこで三つのタイプに的を絞り、SBI証券で投資信託やiDeCoの推進を担当する村松紋佳さんにこれまでの年率リターンを検証してもらった。三つのタイプとは(1)米国株の全体的な動き(S&P500指数)、(2)世界の株価の動き(全世界株式)、(3)株式市場と債券市場をミックスさせた動き(バランス型)に運用実績が連動するインデックス投信だ。

(1)の米国株式は過去10年で年率17.8%、15年で10.4%、20年で7.9%

(2)の全世界株式は10年で13.4%、15年で8%、20年で7.6%

(3)のバランス型(8資産均等)が10年で9.8%、15年で5.4% ※バランス型は20年のデータが無いので割愛

過去の結果ではあるが、(1)の米国株が一番ハイリターンが期待できる。リスクも高い。それと比べれば世界全体の動きを反映する(2)全世界株式のほうが穏やか。定年間近だから10年程度の運用で一気に大きな成果を追求したいと考えるなら、今が絶好調の米国株で“逃げ切り”を図るのも一考。逆に、株式オンリーのリスクは取りたくない人は、期待リターンが低くなるのを承知で、(3)のバランス型を選ぶ。堅実な推移の債券も組み入れられているので、この三つの中ではローリスクだ。どれにするか決められないなら、三つそれぞれに1万円ずつを積み立てるのもいいだろう。

■法改正でアップデート

「S&P500など同じ指数に連動する投信でも信託報酬(保有中に発生する手数料)は異なる場合が多々あります。コストは本来の利益から差し引かれる仕組みなので、できるだけ安いものを選ぶのが基本です」