三つはいずれも分配金利回りが4%を超える。

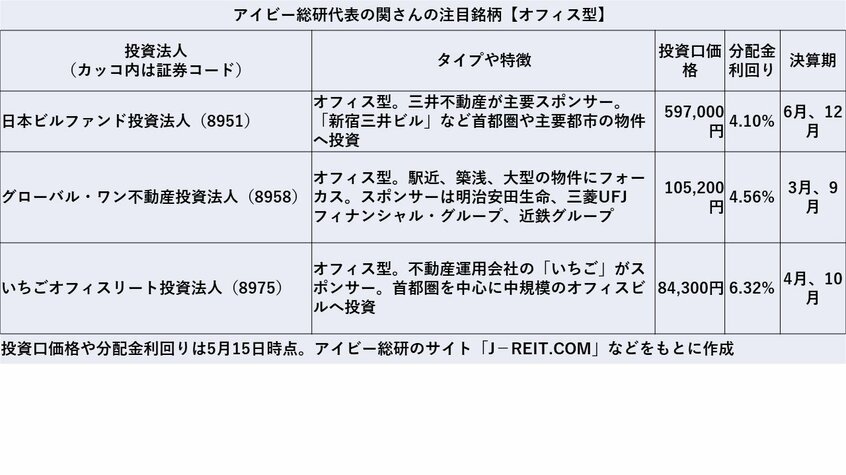

続いて注目されるのが「オフィス」系のリートだ。

「『オフィス』系は、足元の価格水準が比較的低く、割安感が強い点がポイントです。コロナ禍後のオフィス回帰の動きが追い風になっています。ただし、今後、首都圏を中心に新しい大型オフィスの供給が相次ぐのは気がかり。これから景気が上向いていくと考えれば問題はありませんが、悪化すれば値下がりするリスクも出てきます。買うべきかどうかは、それぞれの投資家の景気の見方しだいになってきます」(関さん)

オフィス系の注目銘柄は「日本ビルファンド投資法人」「グローバル・ワン不動産投資法人」。どちらも多くの人が知っているような有名ビルを抱え、時価総額も大きい。

賃料収入が減る可能性

オフィスの大量供給の影響を避けたいのなら、大型ビルよりも中小型ビルに多く投資する銘柄を選ぶ手もある。オフィスの供給が増えれば、投資先のビルからテナント(入居企業)が別の拠点に移ってしまい、賃料収入が減る可能性があるからだ。

例えば「いちごオフィスリート投資法人」は、主に首都圏の中規模ビルに投資する。このため今後、大型ビルの供給が増えても、そうしたリスクは比較的抑えられそうだという。

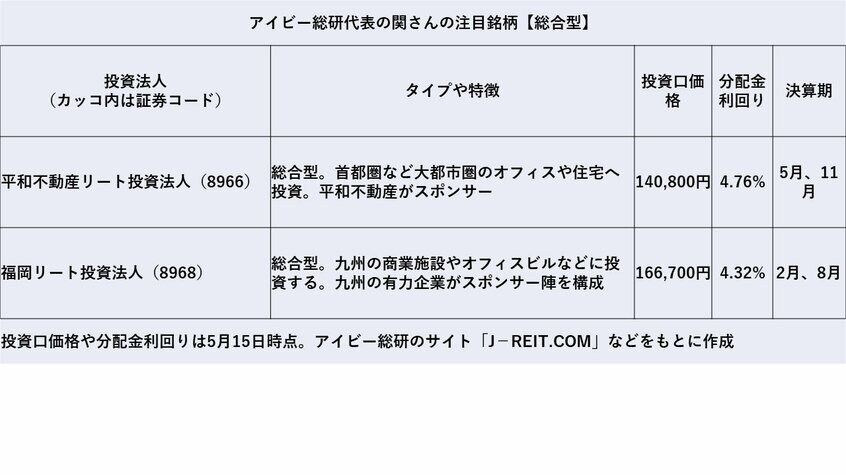

このほか、オフィスだけでなく、賃貸住宅もメーンに位置づける「総合型」のタイプの「平和不動産リート投資法人」や、九州地方のオフィスや商業施設に的を絞って投資する「福岡リート投資法人」なども挙げている。