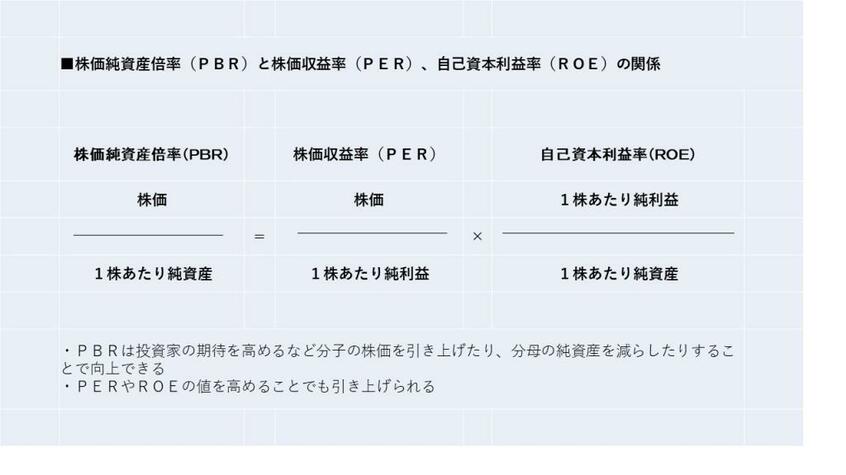

PBR以外にも、PERやROEの値を考慮するのは、PBRは「PER×ROE」の計算式に分解して考えられることがある。

ここからの説明は少し難しいため、スキップしてもらってもいい。少し単純化して説明しよう。上の表を見ながら読むとわかりやすい。

PBRは、株価を1株あたりの純資産(自己資本)で割ったものだ。株価が1株あたりの純資産に対して何倍まで買われているかを示し、株価がその会社の資産価値に比べてどれだけ割安か、あるいは割高かを見極める目安に使われる。

そしてPERは「株価÷1株あたり純利益」、ROEは「(1株あたりの)純利益÷(1株あたりの)純資産」でそれぞれ示せるから、PERとROEをかけ合わせるとPBRと同じ値になるという考え方だ(上の表)。

そう考えると、PBRを高めるにはPERやROEを向上する方法もある。このうち、PERを高めるには株価を上げる必要があるので、成長戦略を示したり、IRを強化したりして投資家の期待を高める対策が有効だ。

一方で、ROEの値を引き上げるには、分母の純資産を減らす、つまりお金を社内にため込むのではなく、自社株買いや増配などを行って株主への還元を強めることが大事になる。

ちなみに純資産は、その会社の総資産から負債を差し引いたものととらえることもできる。そのため負債を増やすことでも、PBRの値は高められる。いずれにしても、稼いだ利益を内部留保としてため込んだままでいるとPBRの値はなかなか上がらない。東証が自社株買いに限らず、資本政策全体の改善を求めているのはこのためだ。

SBI証券の鈴木さんが自社株買いの実績を重視するのは「ピークである4~5月以外にも、自社株買いをやるかどうかを考えるうえで参考になる」からだ。昨年も年後半に100社超が自社株買いを行ったという。

PBRが1倍を下回る状況が長く続いたトヨタ自動車は6月に入り、電気自動車(EV)に使うリチウムイオン電池の大型投資計画や、「全固体電池」を搭載したEV投入計画が報じられ、株価は上昇。1倍台を回復したことが話題になった。

それでもなお、ROEなどの指標は「日本や世界をリードする会社としてもっと高くていいはず」(SBI証券の鈴木さん)。

精密機器大手、キヤノンも同じように、今年は5月、6月と立て続けに自社株買いを発表しているものの、なお実施する可能性があるとみている。ソフトバンクグループは、6月21日の株主総会に登壇した孫正義社長が自社株買いについて「常に頭の中にある」などと話し、実施に前向きな姿勢として受け止められた。

足元の株価上昇で自社株買いにかかる費用は膨らんでいる。だが、東海東京調査センターの鈴木さん、SBI証券の鈴木さんの両氏とも、国内企業が自社株買いを含めた株主還元姿勢を強める余地はなお小さくないとみている。研究開発や設備投資といった成長投資にもっと資金を振り向けるべきだといった指摘も根強いが、いずれにせよ、企業が稼いだ利益をどう使うか見極める姿勢は引き続き大切だ。(PBRなどの値は6月27日時点)

(AERA dot.編集部・池田正史)