世界的な金利上昇が始まっている。“伝説のディーラー”と呼ばれた藤巻健史氏は、日本の行く末を案じる。

* * *

参議院財政金融委員会で先日、外貨準備の米国債のうち長期債を売って、その分を短期債に借り換える気はないか?と聞いた。長期債の金利が上がれば(価格は下落)、損する。少しでも下落幅の少ない短期債にしては、という趣旨だった。

政府の答弁はほぼ無視。日本は巨額財政赤字を抱えているから、損得を真剣に考えるべきだと思うが、リーダーはその認識が乏しいようだ。私が財務大臣なら絶対そうするのにな~、と思うが、残念ながら私はヒラ議員。委員会の場でピイピイ騒ぐだけ。情けなや。

★ ★

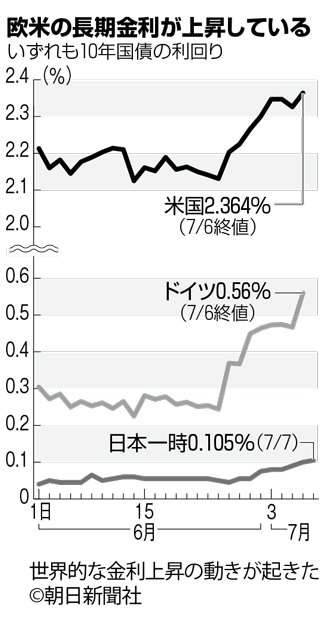

欧州中央銀行(ECB)のドラギ総裁発言をきっかけに、世界的な長期金利上昇が始まった。ハト派(積極緩和派)と目されていた同氏が「変身」したとも受け止められる発言で、市場の雰囲気が一変したのだ。

金利上昇を伝える記事のなかで、「金融引き締めの最後尾を走るのは日本」という表現が散見される。しかし、私に言わせれば、日本は走っていない。底なし沼に足をとられ、走れないのだ。だから、日米金利差は長短ともに拡大する。私が将来のドル高/円安を予想する理由でもある。

「短期金利は中央政府が決定するが、長期金利はマーケットが決める」は、かつての金融界の常識。日本銀行もその旨をホームページで記していたと記憶する。

だが、今や長期金利もコントロールできると見解を変えた。現在の金融市場調節方針は「10年物国債金利がゼロ%程度で推移するよう、長期国債の買入れを行う」と明記されている。

国債を爆買いして長期金利をゼロ%程度に抑える、というのだ。これで、長期金利をコントロールとはおこがましい。ましてや、緩和手段を量から金利へ転換という際の金利とは、長期金利。長期金利のコントロールを政策の中心に据えるとは何をかいわんやだ。

8割も買い占めたサンマを売りさばく能力がなければ、サンマは倉庫内で腐って異臭を放ち、小売価格は暴騰する。一方で、一度に大量売却すれば価格は暴落する。国債だって同じだ。

米国債の発行額の1割しか買っていない米FRB(連邦準備制度理事会)でさえ、バランスシート(BS)拡大の程度を小さくする「テーパリング」後、BS縮小に極めて慎重だ。購入額減少が大混乱を起こすことを懸念するからだ。

8割も買う日銀はBS縮小どころか、テーパリングの開始宣言さえ不可能だろう。FRBがこわごわでもBSを縮小し始めるのに対し、日銀はBSの拡大を止められない。FRBがばらまいた紙幣の回収に入る一方で、日銀は今後もばらまき続けるということだ。

日銀は他の中央銀行と異なり、短期も長期も金利の引き上げ手段を失った。最後尾を走ることさえできないと私が言う理由だ。一度インフレが始まれば、止める方法はない。ブレーキがないのだから。おお怖い。

※週刊朝日 2017年7月28日号