フィンウェル研究所代表の野尻哲史さんが、「定年後の生活」について綴る「夫婦95歳までのお金との向き合い方」。今回は「金融リテラシーって?」。

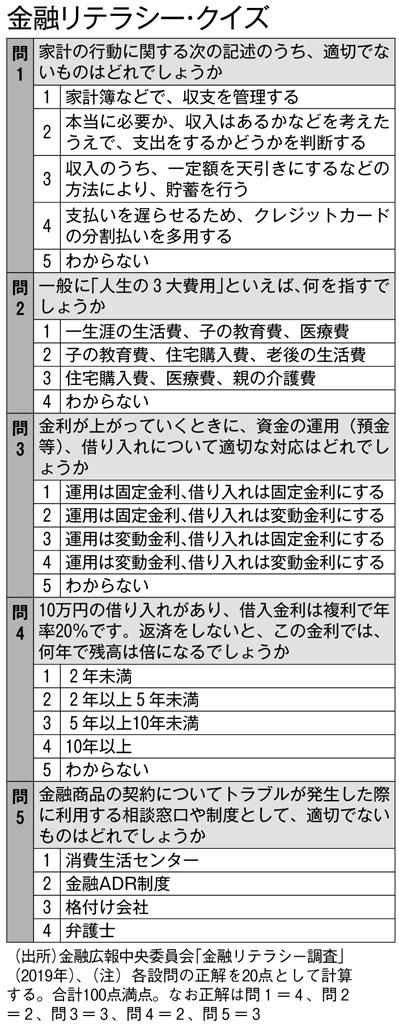

【あなたの金融リテラシーは高い?】金融リテラシー・クイズはこちら

* * *

金融リテラシーという言葉を聞いたことがあると思います。ただ、なんとなくわかっていても、その意味を説明しようとすると、なかなか難しい言葉です。金融知識とはちょっと違うからです。

リテラシーとは、「識字能力」といったような意味で、金融リテラシーとは、より生活に直結する「金融行動に対する理解力」のようなものです。そのため単に知識を高めるだけでなく、それを実際にどう使うのかといった経験も、金融リテラシーの向上に役に立つものといえます。

私たちの金融リテラシーは高いのでしょうか? 金融リテラシーの水準を国際比較すると、日本はまだまだ改善の余地があることがわかります。7月3日に、日本銀行内に事務所を構える「金融広報中央委員会」が、2万5千人を対象に行った金融リテラシー調査の内容を発表しました。この調査によると、日本の金融リテラシーの水準は、米国、英国、ドイツ、フランスと比較して低いことがわかっています。特に、米国の調査結果との詳細な比較分析でみると、金融知識では「複利」の理解が低いこと、学校で金融教育を受けた人が少ないことが特徴となっていて、その結果、「金融知識への自信のなさ」が浮き彫りになっています。ただ、その一方でお金を借りすぎていると感じる人が少なく、緊急時の金銭的備えをしている人の割合が高いといった、お金の健全性に関しては日本のほうが高いという結果も出ています。日本人の特徴がよく出ているように思います。

また金融リテラシーが経験値も加味しているものだとするならば、若者よりも高齢者のほうが高くなるということも想像できます。この調査では、より簡便に金融リテラシーを測ることができるように「金融リテラシー・クイズ」を開発し、実際に調査のなかでも行っています。その結果を年代別に分析したところ、平均点が18~29歳で40.8点、30代で48.0点、40代で51.1点、50代で55.2点、60代で59.3点、70代で59.8点となり、明らかに高齢者の金融リテラシーのほうが高いことを示しています。