「株式だけでの運用は怖い」という人に人気のバランス型投信。株や債券、REIT(不動産投信)などの資産や、日本、先進国、新興国など地域も分散されている。

さまざまな投資対象が組み入れられているので、なんとなくローリスクな印象を持つ人が多いのだが、そうとも言い切れないのだ。

■バランス型は分散するほどハイリスク

「バランス型というと、『分散投資でリスク回避できる』というイメージが強いですが、それを妄信するのは危険です」

と語るのは、ニッセイ基礎研究所の前山裕亮さん。分散すればすればするほどリスクが下がるという考え方は、バランス型投信において当てはまらないのである。

「特に人気の8資産に分散するタイプは国内債券、先進国債券を除くと、資産の25%を新興国の株式・債券に、国内・先進国の株式に25%、国内・海外のREITに25%と、合計75%をローリスクとはいえない資産に投資しています。

債券が入っている分、株式インデックス型投信に比べれば値動きは穏やかですが……。均等配分しているバランス型投信は、分散する資産の数が増えるほどリスクが上がっていきます」

実際、2021年3月に発生したコロナ・ショックでも、オフィス需要の消滅懸念から、国内外のREITの下落は株式以上だった。新興国の株式も、日本株や米国株以上に下がっていた。

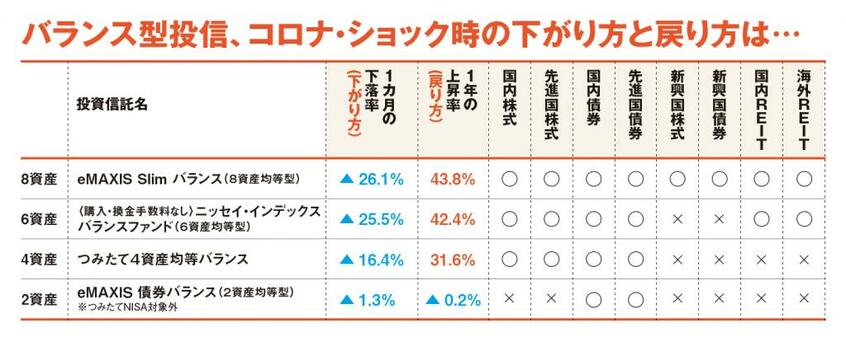

コロナ・ショックのときのバランス型投信の1カ月間の下落率と、その後、1年かけて戻ったときの上昇率を調べると、こうなった。資産を分散すればするほど、コロナ・ショック時の下落率が高かったことがわかる。

【バランス型8資産】1カ月下落率→▲26.1% その後1年で→+43.8%

【バランス型6資産】1カ月下落率→▲25.5% その後1年で→+42.4%

【バランス型4資産】1カ月下落率→▲16.4% その後1年で→+31.6%

【バランス型2資産】1カ月下落率→▲1.3% その後1年で→▲0.2%