家族が亡くなったとき、ぶつかるのは手続きという壁だ。複雑な手続きが多い中でも、とくに相続税の申告関連の手続きはややこしいので、事前に把握しているだけでも大きく違ってくる。Q&A形式でわかりやすく解説する。

* * *

Q1:故人は最近まで働いていた。税金の申告は必要?

A:年金以外に収入があり、これまでも確定申告していた人は、相続人が故人に代わって「準確定申告」をする。自営業者や、給与のほかに20万円以上の雑所得がある人らが当てはまる。1月1日から死亡日までの所得を計算し、死亡翌日から4カ月以内に税務署に申告、納付する。

相続人が納税した分は、遺産から差し引けばいい。医療費控除などで税金が戻ってくる「還付金」があれば、遺産に加える。4カ月をすぎると延滞税がかかるので、早めに対応する。

Q2:相続税の申告・納付期限は?

A:相続税は亡くなった翌日から10カ月以内に申告・納付する。現金・一括払いで、税務署か金融機関の窓口で納める。

申告には故人の戸籍謄本や住民票の除票、相続人全員の戸籍謄本や住民票、遺産をどう分けるかを決めた遺産分割協議書や遺言書のコピーなど、様々な書類が求められる。土地や建物の登記簿謄本、固定資産税評価証明書、預貯金や借金の残高証明書なども必要だ。故人の略歴や相続関係図も、所定の用紙に記入しなければならない。

「相続する資産の大部分が不動産で現金が十分ない場合は、納税資金を用意する必要があります。申告書に添える書類も多く、準備には時間がかかる。申告内容が複雑なものは、相続に詳しい税理士らに任せるのが無難でしょう」(相続コーディネーターの曽根恵子氏)

Q3:申告・納付期限に遅れるとどうなる?

A:遅れた日数に応じて延滞税を支払わなければならない。遅れが2カ月以内なら原則年7.3%、2カ月超なら年14.6%の利息が余計にかかる。

現金をどうしても用意できない場合は、期限後に分割して納める「延納」という方法もある。

それでも厳しい時には、不動産など現金以外の財産で納める「物納」という手段もある。だが、評価額は国の基準が適用されるため、実勢価格より低めに見積もられる。延納や物納より、金融機関からお金を借りて現金で納めたほうが有利なケースも多いので、専門家に相談しよう。

Q4:遺産額が少なくても相続税を申告するの?

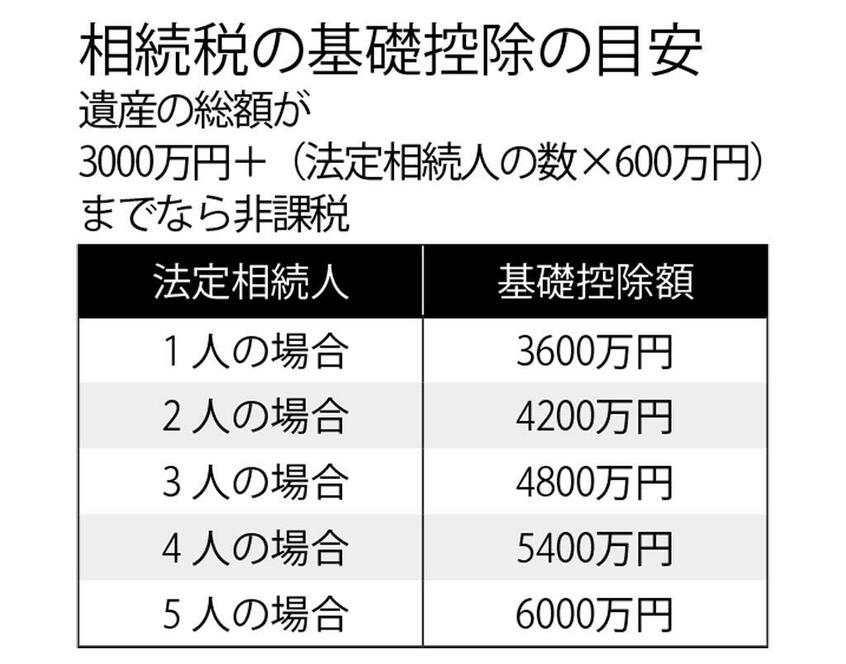

A 基礎控除額に達していなければ、申告する必要はない。基礎控除は「3千万円+(600万円×法定相続人の数)」で計算する。

法定相続人が妻と子ども2人の計3人の場合は、4800万円だ。

相続税は基本的に、税務署から「いくら払え」と事前に指示されることはない。申告するだけの遺産があるかどうか、自分で判断する。

要注意なのが、配偶者控除といった、相続税が抑えられる特例を使う場合。特例を適用することで相続税を納めなくてよくなるケースは、税務署への申告が前提となる。