所得控除と「運用中は非課税」の2大特典で増やしたiDeCo資金。60歳以降の受取時も節税したい。タダになるのはいくらまでなのか? 「AERA Money 2022秋冬号」から抜粋してお届けする。

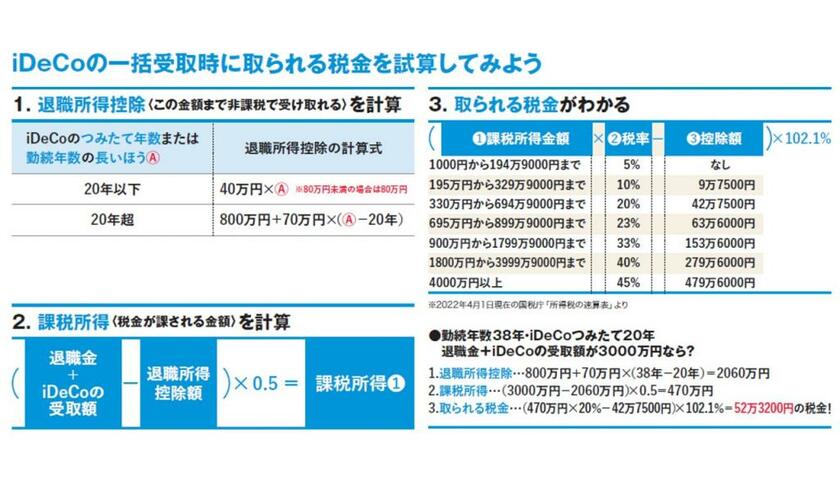

【図表】iDeCo「一括受け取り」の税金イメージの詳細はこちら

* * *

60歳以降、iDeCo(個人型確定拠出年金)でつみたてたお金を受け取る方法は「まとめて一時金」「年金として分割」「一時金と年金の併用」の3通りがある。

2018年の調査ではiDeCo加入者の89%が一時金として受け取っている(厚生労働省「DC拠出限度額の見直しについて」2020年)。

一時金として受け取る場合、退職所得控除を利用すれば税金がかからない、もしくは減らせる。

年金として分割で受け取る場合、受取期間を5年以上20年以下から1年刻みで選べる。受け取り回数は年1回(12月)から年12回(毎月)まで6種類だが、年1回の受け取りが得だ(理由は後述)。

60歳を過ぎると、iDeCoの加入者には受け取りに必要な書類が送られてくる。そこに受け取り方を指示して提出すると「給付金裁定結果通知書」が届き、希望した方法でiDeCoのお金を受け取れる。可能な限り、税金を抑えるにはどうすればいいのか?

iDeCoの税制にも精通する、税理士でファイナンシャルプランナーの西原憲一さんに教わった。

一括受け取りが得

「高額な退職金をもらえる会社員などを除けば、iDeCoのお金は退職所得控除を使って一時金として受け取るのが一般的には節税効果が高いです」

退職所得の控除額は、勤続年数かiDeCoの拠出(つみたて)年数のどちらか「長いほう」を使って計算する。20年以下なら「40万円×年数」。ぴったり20年の場合、退職金とiDeCoの一時金の合計が800万円以下なら税金がかからないということだ。年数が20年超の人の退職所得控除額は、「800万円+70万円×(年数-20年)」で計算できる。

そして退職所得控除額を「超えた分」が課税所得金額(税金が課せられる額)だ。税金がかかるとはいえ、退職金もiDeCoのお金も、退職所得控除を差し引いたあとの「2分の1」が課税対象なので優遇されている。

中島晶子

中島晶子