非正規社員、失業、高齢化、病気――。いま、奨学金や住宅ローンなどの借金返済に困る人が増えている。明るい未来を担保にして借金が出来る時代は終わりつつあるのか。AERA 2017年4月3日号では「借金苦からの脱出」を大特集している。

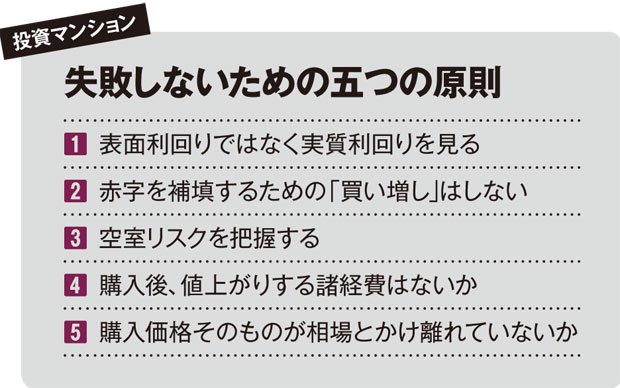

不動産投資セミナーはどこも活況。しかし話をうのみにして無理にローンを組んでしまった結果、銀行への返済を滞納して債務超過に陥る人も少なくない。

* * *

「考えが浅はかでした」

こうため息をつくのは50代の女性会社員。関東の地方銀行などから総額1億円の融資を受け、23区内にワンルームマンション6部屋を所有していたが、月々のローン返済が苦しくなり、昨年10月、全国住宅ローン救済・任意売却支援協会(東京都新宿区)に駆け込んだ。

「赤字になっても、『確定申告をすれば税金が還付され、赤字を相殺できる』『生命保険にもう一つ加入したと思う程度の金額でまかなえて、ローンの支払いが終われば自分のものになる』という不動産会社の営業トークを真に受けてしまいました」(女性)

将来、年金だけでは生活が成り立たないという不安から、少しでも子どもたちに資産を残したいと2009年頃、2千万円のワンルームマンション2部屋を購入した。月々の家賃収入各7万8千円に対して、ローンの返済額、管理会社への代行手数料、管理費、修繕積立金などを差し引くと1部屋あたり年2万円、合計4万円の赤字が出た。営業マンの話の通り、確定申告で赤字分と固定資産税は相殺できたが、2年目からは空室が出てしまい、家賃を下げざるをえなくなり計画通りにはいかなくなった。苦情を言うと、

「お薦めの物件があるんですよ」

と、マイナス分を埋めるため3軒目のマンションを紹介されて購入した。利便性のいい場所で空室が出ず、月々の収支も黒字になった。それ以来、

「調子はどうですか?」

と、営業マンが連絡をひんぱんに入れてくるようになり、その後も勧められるままマンションを次々と買い増したところで赤字が拡大。昨年、ついに負債は年間100万円を超えてしまった。