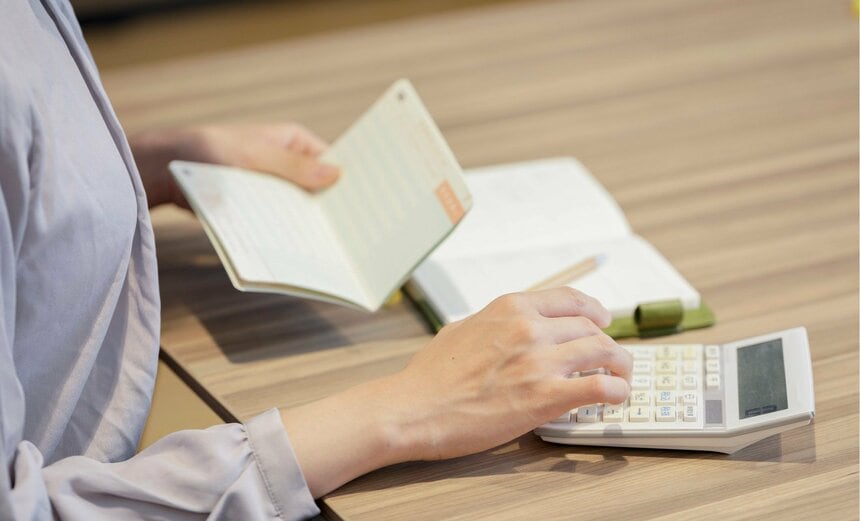

税金や社会保険料の支払いが発生する「年収の壁」についての議論が活発に行われています。政府・与党は「103万円の壁」の見直しを決めており、「106万円の壁」も撤廃される方向です。しかし、これだけではなく「130万円」「150万円」……といくつもの壁があります。子育て世帯における年収の壁との上手な付き合い方について、ウェルスプラン代表取締役で社会保険労務士、ファイナンシャルプランナー(CFP®)の佐藤麻衣子さんに聞きました。

【図】5つの壁と、「106万の壁」「130万の壁」前後の手取り額の比較はこちら(全3ページ)社会保険への加入を「魅力的」と考える人は多い

2024年10月の総選挙で「手取りを増やす」を掲げ議席数を大きく伸ばした国民民主党が提案しているのが、「103万円の壁」を178万円にまで引き上げることです。政府・与党は「103万円の壁」引き上げを決めており、今後どこまで引き上げるかが議論の焦点になっています。

そもそも「年収の壁」とは「年収がこの金額を超えると、税金や社会保険料の負担が増えます」という境目のことで、大きく五つあります(別図)。ここでは、モデルとして、夫が会社員、妻がパート従業員というケースを例に考えてみます。

すでに引き上げが決まった「103万円の壁」は所得税に関わるものです。妻の年収が103万円以下であれば、夫の扶養の範囲となり、所得税がかかりません。といっても、103万円を多少超えても所得税の負担は大きくはありません。

例えば、年収104万円になった場合、超えた1万円に税率5%をかけた500円が納税額になります。ただ、夫の勤務する会社によっては、103万円を超えると家族手当などの支給対象から外れるケースもあります。

次が「106万円の壁」で、社会保険料に関するものです。従業員51人以上の会社が対象で週20時間以上働く場合、最低賃金が高い地域では年収が106万円(月額8万8000円)を超えることから「20時間の壁」ともいわれます。この金額を超えると夫の扶養から外れ、妻に厚生年金や健康保険の保険料負担が生じます。手取りが減ることからパート従業員などの「働き控え」につながっているといわれる壁です。ただ、佐藤さんは次のように話します。

次のページへ壁を超えた場合の試算