「人生とお金」にとって一番大切なのは家計管理、とりわけ「支出管理」といっても差し支えないだろう。収入は給与振込口座の入金記録を見ればわかる。問題は、「何に」「どれぐらい」使っているかだ。

【表】世間の平均値は? 勤労者世帯の実収入と項目ごとの支出はこちら

従って、まずは「家計簿」をつけて支出の全貌を把握することが前提になる。食費や水道光熱費、通信費などの「基本生活費」、住宅ローンやマンション管理費用などの「住居関連費」、学校教育費や塾代などの「教育費」、家族全員の保険料を合わせた「保険料」「その他支出」など5~6項目に分けて考えるとよい。

シニアはすぐ紙の家計簿を思い浮かべるが、今やスマホですべて管理できる「家計簿アプリ」がいくつもある。それらで「レシート撮影→自動読み込み」などの機能を使えば、機械が勝手に項目ごとに分類、計算してくれる。

これをきっかけに、親子二つの世帯で家計簿づくりを始めるのも一考だ。操作法の先生を子供に頼めば、親子のコミュニケーションも密になる。30代ファイナンシャルプランナー(FP)の風呂内亜矢さんによると、親世代の家計を知ることは子供世代にも役立つという。

「実家に帰ったときに親とよくお金の話をしますが、年金が思ったより少ないとか、生活費がいくらぐらいかかるのかを聞くと、とても参考になります。30年後の自分が、どういうところに気をつけていけばいいのかに気づくからです」

支出面でも、世間の平均値をまずは把握しておこう。最新の「家計調査年報」から、2人以上の勤労者世帯の実収入と項目ごとの支出水準を抜き出した。収入と同様、支出も1997年がピークで、そのときと比べると約13%消費支出は減っている。

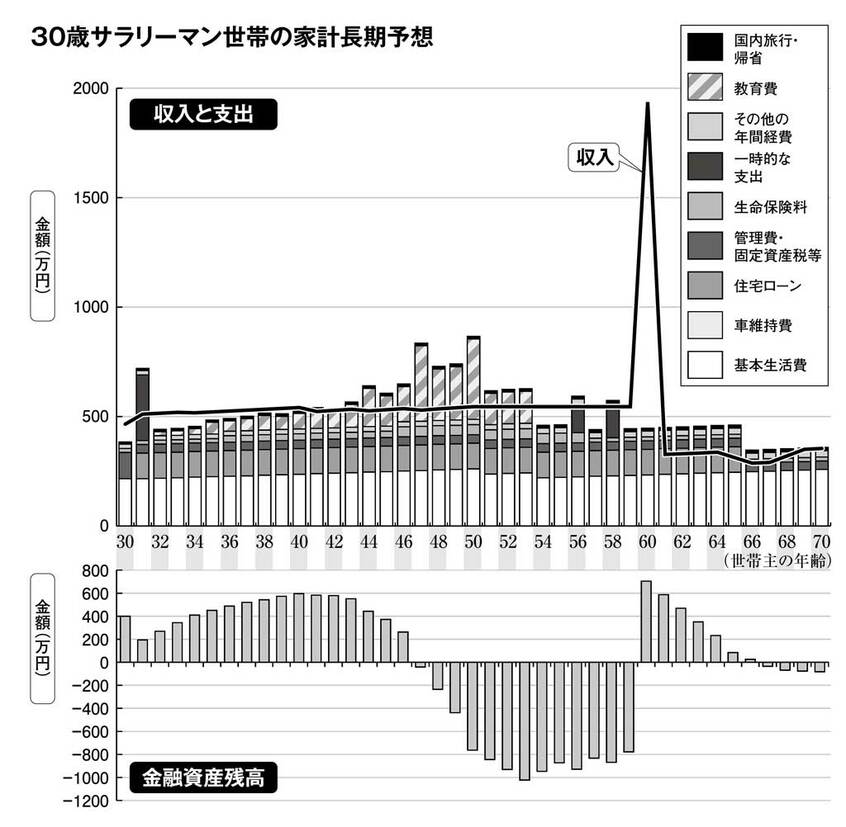

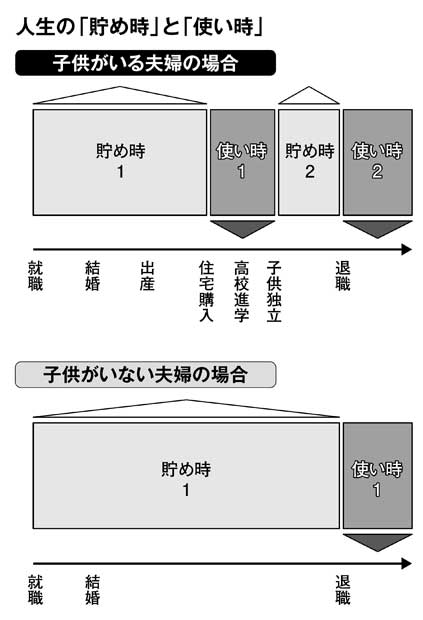

さて、これまで2万世帯以上の家計を見てきたFPの藤川太さんによると、多くは人生で2度、破産するリスクにさらされているという。

30歳サラリーマン世帯の収入と支出、それに基づく金融資産残高の動きを長期予測した。

30歳で年間の手取り収入が500万円弱と、同世代の平均より高い家計を想定している。ただし、収入環境の厳しさを反映して、手取りはほぼ伸びない設定。家族は専業主婦と子供2人で、31歳のときに頭金300万円で3千万円のマンションを購入、子供は中学まで公立、高校・大学は私立とした。