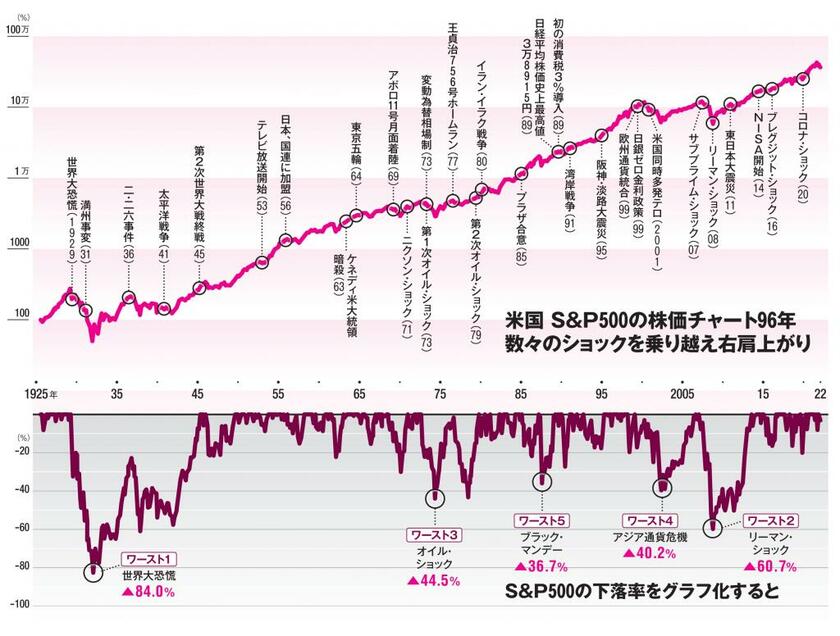

「世界大恐慌による84%の暴落を現在の資産運用の参考値とするのは、おすすめできません。さすがに当時と今では経済構造や公的なセーフティーネットが違いすぎるからです。現実的な比較対象にできるのはワースト2位以下でしょう」

となるとリーマン・ショックのマイナス60.7%が“最悪の数値”。これは当時の為替レートも考慮された下落率で、ドル建てのままだと51.8%だった。

投資信託の積み立てを続ける人の間では「全世界株式」も人気だ。そこで、全世界株式の指数「MSCI ACWI」における暴落ワースト5も掲載した。同指数の算出開始は88年なので、過去34年間が対象。リーマン・ショックのマイナス61.5%がトップだった。こちらも当時の為替を考慮した円建てだが、ドルベースではマイナス54.7%。ワースト2以降は新興国が窮地に陥ったアジア通貨危機、湾岸戦争が続いた。

株式だけが入った投資信託を積み立てている場合、最悪の状況下では5~6割まで減ることを念頭に置くべきだ。たとえば資産の半分は預貯金に残し、残りをS&P500や全世界株式に投じる形にしてはどうか。そうすれば、リーマン・ショック級の暴落が来ても、資産全体では4分の1の含み損で済む。

「過去におけるいずれの暴落局面でも、株価は回復してきました。企業が利益面で成長すれば、長期的には株価も右肩上がりを描くものなのです」

(金融ジャーナリスト・大西洋平、編集部・中島晶子)

※AERA 2022年8月15-22日合併号より抜粋

中島晶子

中島晶子