たばこやお酒はもともと嗜まない。自販機で飲料を買わずマイボトルに入れたお茶を飲む。街で配布されているポケットティッシュは必ず受け取り、価格が割高なコンビニには近づかない。飲み会も大切なものだけに絞り、2次会は行かない。ムダ遣いを排除し、余ったお金をどんどん投資や貯金に回す生活スタイルが資産形成の原動力になった。

現在も、支出は最大でも月8万5千円弱で、年間102万円足らず。資産のうち4400万円を運用に回しており、そこから上がる運用収益は約120万円。税引き後の利回りが2.8%前後と安全性を重視した運用だが、それでも十分に生活費はまかなえる。

「退職前は会社を辞めたあとのことを相当熟考しましたが、いざ実際に退職したら、小学校を卒業して中学に入学するのとそれほど変わりませんでした。ブログなどを通じて他人との交流も広がり、新しいビジネスを始める予定も生まれました」

最終目標は、60歳時点で年間240万円の配当収入を得て、シニアマンションの家賃をまかなうことだという。

■50代見据え自由度確保

19年に51歳でFIREを実現した個人投資家のエルさん(53)は妻子と4人家族。40歳のとき「20年までに株式投資で1億円の金融資産を築き早期リタイアする」という目標を掲げ、1年前倒しで達成した。

「私にとってのFIREとは、『自由な時間の確保』。そこの意識がいちばん強いです」

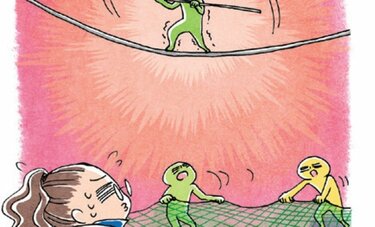

そう考えた理由は、新卒から勤めてきた金融機関特有の事情だ。若い頃は夢をもって働けるものの、50歳前後で、たいていは取引先やグループ会社への「出向→転籍」という道をたどる。その年齢以降も第一線でバリバリ働ける人はほんの一握りだ。

「まさに『半沢直樹』の世界です。自分の上司たちのそういう姿を見ていますし、40歳ともなれば『自分がこの会社でどの程度までいけるか』は見えてきます。それって楽しいかな?と思ったんです。ならばそれまでに経済的にも『自由度を確保できる状態』になれれば、仮に出向の内容が嫌なら辞めればいいだけだと考えました」

安住卓也

安住卓也