メリットはまだある。通常、預金の利息や投信のもうけである運用益には約20%課税されるが、個人型DCは非課税なのだ。大江氏の試算によると、前述の例で30年間、年3%で複利運用を続けた場合、通常の積立投資なら1209万円になるのに対し、非課税で運用できれば1339万円になる。その差は130万円に達する。

そして第三のメリットは、運用コストが安いことだ。投信には保有しているだけで毎年自動的に差し引かれる信託報酬というコストがかかる。個人型DCで購入できる投信は、一般の証券口座や銀行で買える投信より信託報酬が安い傾向がある。

「たとえば、TOPIX(東証株価指数)に連動する投信の場合、銀行や証券会社で買える商品の信託報酬は0.65%程度が一般的ですが、個人型DCでは0.2%程度の低コスト投信が用意されている」(同)

●利用者は1%未満

たった0.45%の差でも、長期間積み重なると侮れない金額となる。前述の例のように30年間積み立てると、支払うコストの差はなんと57.8万円になると大江氏は指摘する。この三つのメリットを足し合わせると、通常の証券口座で同じ額を積立投資するよりも手元に残る金額が約435万円も増えるのだ。

ちなみに、非課税で投資ができる制度としては、NISA(少額投資非課税制度)がある。ファイナンシャルプランナーの山崎俊輔氏は「現役世代が老後資金を貯める目的なら個人型DCのほうが有利」という。

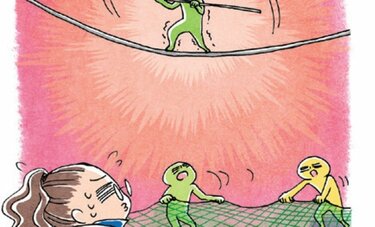

「NISAは利益確定のチャンスは一度限りで投資期間は5年と限られているのに対し、個人型DCなら何度でも売買したり商品を乗り換えたりできます。長期間、非課税で積み立てできると、運用益がさらに運用益を生む『複利効果』もさらに大きくなる」

こんなにお得な制度なのに、現状の加入者数は約26万人。現状でも加入可能な人は4千万人近いのに、利用者は1%にも満たない。大江氏はその理由をこう説明する。

「金融機関が宣伝しないからです。個人型DCは手数料が安いので利幅が薄く、売ったところでうまみがない。だからこそ個人投資家に有利といえます」

個人型DCは自分で金融機関に口座開設して利用でき、対応する銀行や証券会社は197社にのぼるが、広告を見たことのある人は少ないだろう。それでも、対象を拡大する法改正を機に注目は高まりつつある。

(ライター・ファイナンシャルプランナー 森田悦子)

※AERA 2016年6月27日号

AERA編集部

AERA編集部